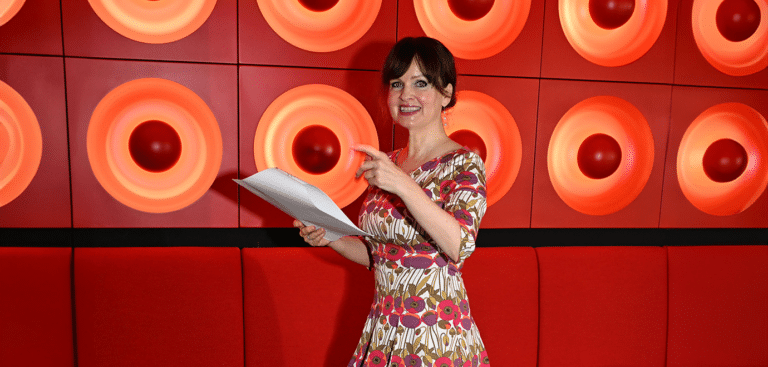

Hinter uns liegt ein herausforderndes Jahr. Wir haben mit SPDR ETFs Vice President Sophia Wurm darüber gesprochen, wie es 2023 an den Börsen weitergeht und wie Anleger:innen sich in diesem Umfeld positionieren sollten.

Von Isabell Angele

courage-online.de: Wie haben Sie das abgelaufene Börsenjahr erlebt?

Sophia Wurm: Volatil und herausfordernd. Schwierig war vor allem die hohe Korrelation der beiden großen Anlageklassen Aktien und Anleihen. Diversifikation hat sich diesmal nur wenig ausgezahlt (Rohstoffe und USD-Exposure). Entsprechend haben sich die Investor:innen eher zurückgehalten. Punkten konnten defensive Strategien wie unsere Dividenden-Aristokraten und klassische defensive, nicht konjunkturabhängige Branchen wie Pharma und Energie.

Welche Themen dürften die Börsen 2023 beschäftigen?

Inflation, Rezession und Notenbankpolitik sollten insbesondere in den ersten Monaten weiterhin die beherrschenden Themen sein. Im Jahresverlauf wird die Börse aber über diese Effekte hinaus auf eine wirtschaftliche Erholung schauen. Außerdem könnte ein chinesische „Reopening“ nach Corona neue Perspektiven eröffnen und von Investoren aufgegriffen werden. Geopolitisch könnte sich der Fokus unter sonst gleichen Bedingungen weg von Russland hin zu China verschieben.

Die Inflation lag zuletzt bei über zehn Prozent. Wo dürfte die weitere Reise hingehen?

Die Inflation wird alleine basisbedingt sinken. In den USA deutet sich an, dass der Hochpunkt der Inflation bereits überschritten ist, in Europa erwarten wir das in den kommenden Monaten. Darüber hinaus wird auch die erwartete Rezession in Europa und den USA inflationsdämmend wirken. Wir erwarten allerdings, dass die Inflation in Europa nicht wieder auf ein Niveau von unter zwei Prozent fällt in der näheren Zukunft.

Sind die Zinsanhebungen der Notenbanken ausreichend, um das Inflationsproblem in den Griff zu bekommen?

In den USA zeichnen sich erste Erfolge der Notenbank ab. Europa folgt zeitversetzt. Die Schwellenländer haben bereits vor zwei Jahren begonnen die Inflation mit Zinserhöhungen zu bekämpfen und waren erfolgreich. Deswegen ist davon auszugehen, dass die EZB an ihrem strikten Kurs festhält – zu Lasten der Konjunktur.

Könnten die Notenbanken denn bereits einen moderateren Zinskurs fahren?

In den USA deutet sich aufgrund des zuletzt geringeren Preisauftriebs und der bereits deutlich angehobenen Zinsen an, dass der Höchstzinssatz bereits im Frühjahr 2023 erreicht sein könnte. Eine Zinssenkung erwarten wir in den USA aktuell nicht in 2023. Da die Inflation in der Eurozone bisher weiter sehr hoch ist, wird die EZB ihr Ziel der Preisstabilität erstmal mit Nachdruck verfolgen. Sollte sich eine deutliche Abschwächung der Inflation über mehrere Monate hinweg abzeichnen, kann die EZB ihr Tempo der Zinserhöhungen reduzieren. Vorher nicht.

Wie groß ist die Gefahr, dass die Notenbanken mit ihrem straffen Zinskurs eine Rezession auslösen oder verschärfen?

Sowohl für die USA als auch für Europa wird von den Marktteilnehmer:innen eine Rezession erwartet. Dies lässt sich an der inversen Zinsstrukturkurve erkennen: Während die Zinsen am vorderen Ende (welche die Notenbanken beeinflussen können) weiter steigen, liegen die Zinsen für längere Laufzeiten deutlich darunter. Eine zweijährige deutsche Staatsanleihe rentiert aktuell bei ca. 2,4 Prozent, während die für zehn Jahre nur bei ca. 2,2 Prozent liegt. Die Frage ist also nicht, ob die Rezession kommt, sondern nur wie ausgeprägt sie sein wird und wie lange sie anhält.

Beim letzten Jahresausblick hatte noch niemand einen Krieg in der Ukraine auf dem Schirm. In diesem Zuge hat sich das Verhältnis zwischen Russland und dem Westen massiv verschlechtert. Welche Entwicklungen erwarten Sie?

Weitere negative Auswirkungen auf die Wirtschaft und die Börse erwarten wir eigentlich nur, wenn sich die geopolitische Lage weiter zuspitzen sollte. Ein möglicher Waffenstillstand und/oder Friedensverhandlungen wären positive Einflussfaktoren. Geopolitisch zu beobachten, ist die Situation in China.

Apropos China: Wie steht es um die coronabedingten Lieferkettenschwierigkeiten und wie geht es im kommenden Jahr weiter? Lösen sich die Engpässe weiter auf?

Die hängt im Wesentlichen von einer wirtschaftlichen Wiedereröffnung Chinas ab. Darüber hinaus arbeiten europäische Unternehmen daran, einige Produkte auch (wieder) lokal herzustellen. Hier sollten sich im Jahresverlauf die ersten Erfolge einstellen. Gleichzeitig wird die Rezession dafür sorgen, dass die Nachfrage sinkt, so dass weniger von den knappen Gütern nachgefragt wird.

Die Energiepreise sind seit Beginn des Krieges in der Ukraine weiter kräftig gestiegen. Die Einschränkung russischer Erdgaslieferungen im Sommer 2022 hat die Energiekrise weiter verschärft und die bereits im Jahr 2021 erhöhte Inflation weiter angeheizt. Können wir 2023 auf Entspannung hoffen?

Deutschland und Europa arbeiten daran, unabhängiger von russischem Gas zu werden und auf andere beziehungsweise weitere Lieferanten zu setzen und den Energiemix zu verändern. Zuletzt ist das Erste von 5 LNG-Terminals in Deutschland an den Start gegangen.

Wie sollten sich Anleger:innen in diesem Umfeld positionieren?

Langfristig orientierte Anleger:innen sollten das aktuelle Marktumfeld und mögliche Rücksetzer an der Börse nutzen, um Positionen am Aktienmarkt auf- und auszubauen. Hierbei eignen sich insbesondere breite, gut diversifizierte Aktien-ETFs, die zum Beispiel den MSCI ACWI abdecken – dieser umfasst global mehr als 2.890 Aktien aus 23 Industriestaaten und 24 Schwellenländern. Alternativ empfehlen wir Sparpläne, wo in regelmäßigen Abständen Geld investiert wird.